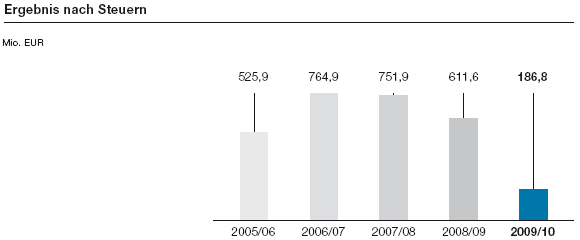

Ergebnis vor Steuern um 73,8 % auf 183,3 Mio. EUR und Ergebnis nach Steuern um 69,5 % auf 186,8 Mio. EUR gesunken

Ein niedrigeres Zinsniveau, ein – im Gegensatz zum Vorjahr – wieder positives Wertpapierveranlagungsergebnis sowie die gesunkene Nettofinanzverschuldung führten gegenüber dem Vorjahr zu einem um 120,1 Mio. EUR verbesserten Finanzerfolg. Trotz dieser positiven Entwicklung des Finanzerfolges lagen 2009/10 auf Grund des rückläufigen operativen Ergebnisses auch das Ergebnis vor Steuern mit einer Verringerung um 73,8 % von 700,0 Mio. EUR auf 183,3 Mio. EUR und das Ergebnis nach Steuern1 – das sich gegenüber 2008/09 um 69,5 % von 611,6 Mio. EUR auf 186,8 Mio. EUR reduzierte – klar unter den Vorjahreswerten. Ausgehend von dem rückläufigen Vorsteuerergebnis und unter Berücksichtigung von steuerlichen Abzugsposten ergibt sich eine Steuerquote von –1,9 % gegenüber 12,6 % im Vorjahr.

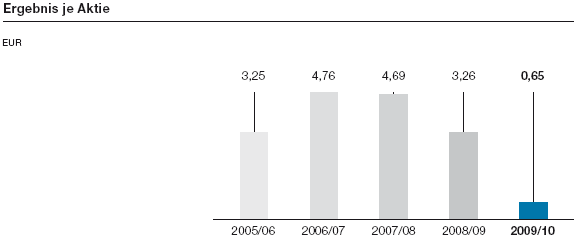

Ergebnis je Aktie mit 0,65 EUR deutlich unter Vorjahresniveau

War das Ergebnis je Aktie (EPS) für die ersten drei Quartale 2009/10 mit –0,05 EUR noch geringfügig negativ, so führte das 4. Quartal mit 0,70 EUR auch zu einem positiven Ergebnis je Aktie für das Gesamtjahr. Das Ergebnis je Aktie beläuft sich damit für das Geschäftsjahr 2009/10 auf 0,65 EUR (nach 3,26 EUR je Aktie im Vorjahr).

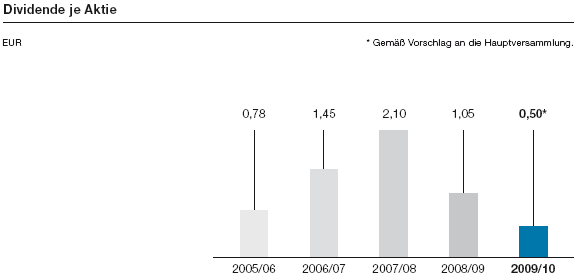

Dividendenvorschlag: 0,50 EUR je Aktie

Vorbehaltlich der Zustimmung der am 7. Juli 2010 stattfindenden Hauptversammlung der voestalpine AG wird an die Aktionäre des Unternehmens für das Geschäftsjahr 2009/10 trotz des äußerst schwierigen wirtschaftlichen Umfelds eine Dividende von 0,50 EUR je Aktie ausgeschüttet. Dies entspricht knapp der Hälfte der Vorjahresdividende von 1,05 EUR je Aktie bzw. bzw. der Dividendenrendite von 3,6 %. Bezogen auf den durchschnittlichen Börsenkurs des Geschäftsjahres 2009/10 von 22,41 EUR stellt dies eine Dividendenrendite von 2,2 % dar.

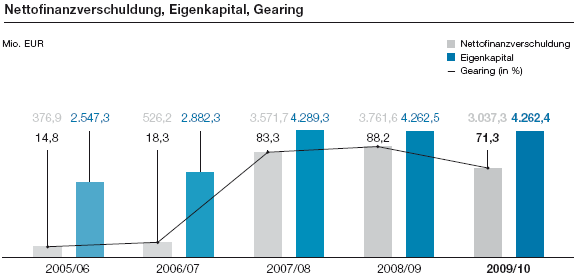

Deutliche Reduktion der Gearing Ratio auf 71,3 %

Trotz eines im abgelaufenen Geschäftsjahr mit 4.262,4 Mio. EUR gegenüber dem Ende des Geschäftsjahres 2008/09 (4.262,5 Mio. EUR) unverändert gebliebenen Eigenkapitals konnte der voestalpine-Konzern seine Gearing Ratio um rund 17 Prozentpunkte reduzieren. Hintergrund dafür ist eine massive Verringerung der Nettofinanzverschuldung in den vergangenen zwölf Monaten, die durch einen unter den Abschreibungen liegenden Investitionsaufwand und ein gegenüber dem 31. März 2009 von 2.450,1 Mio. EUR auf 1.648,2 Mio. EUR bzw. um 32,7 % reduziertes Working Capital möglich wurde. Zum 31. März 2010 ergibt sich für den voestalpine-Konzern damit eine Gearing Ratio (Nettofinanzverschuldung in Prozent des Eigenkapitals) von 71,3 %. Der Abbau des Gearing gegenüber jener dem 31. März 2009 (88,2 %) trotz schwieriger wirtschaftlicher Rahmenbedingungen und einer konsequent fortgesetzten Dividendenpolitik spiegelt die hohe Selbstfinanzierungskraft und das konsequente Liquiditätsmanagement des Konzerns wider.

Cashflow zeigt die hohe Selbstfinanzierungskraft des voestalpine-Konzerns

Der Cashflow aus der Betriebstätigkeit konnte trotz stark rückläufigem Ergebnis nach Steuern (von 611,6 Mio. EUR auf 186,8 Mio. EUR) im Geschäftsjahr 2009/10 auf Grund der starken Liquiditätsfreisetzung beim Working Capital um 18,3 % von 1.357,9 Mio. EUR auf 1.606,1 Mio. EUR zulegen.

Im Cashflow aus der Investitionstätigkeit kommt die den Krisenverhältnissen angepasste Investitions- und Akquisitionspolitik zum Ausdruck. Er hat sich (ohne die Veränderung von Finanzanlagen) von –1.311,1 Mio. EUR auf –586,9 Mio. EUR reduziert, sodass sich für das Geschäftsjahr 2009/10 ein Free Cash Flow von 1.019,2 Mio. EUR errechnet. Unter Berücksichtigung der Veränderung der Finanzanlagen reduzierte sich der Cashflow aus Investitionstätigkeit von –1.249,4 Mio. EUR auf –914,5 Mio. EUR.

Der Cashflow aus der Finanzierungstätigkeit drehte von 413,4 Mio. EUR im Vorjahr auf –539,6 Mio. EUR im Geschäftsjahr 2009/10. Verantwortlich dafür war vor allem die Rückzahlung von Finanzverbindlichkeiten im Ausmaß von 289,3 Mio. EUR, welcher Mittelaufnahmen in der Höhe von 715,5 Mio. EUR im Vorjahr gegenüberstehen.

Vor diesem Hintergrund konnten im Geschäftsjahr 2009/10 die Zahlungsmittel und Zahlungsmitteläquivalente um weitere 170,9 Mio. EUR (inkl. Währungsdifferenzen) von 857,7 Mio. EUR auf 1.028,6 Mio. EUR erhöht werden.

Rohstahlproduktion um 10,9 % auf 6,07 Mio. Tonnen rückläufig

Die Rohstahlproduktion der voestalpine-Gruppe betrug im Geschäftsjahr 2009/10 6,07 Mio. Tonnen und lag damit um 10,9 % unter dem Wert des Vorjahres (6,81 Mio. Tonnen). Die Division Stahl wies dabei mit einer Produktion von 4,36 Mio. Tonnen einen Rückgang um 5,0 %, die Division Bahnsysteme mit einer Erzeugungsmenge von 1,20 Mio. Tonnen eine Verringerung des Ausstoßes um 18,4 % aus; mit 32,0 % am deutlichsten (von 0,75 Mio. Tonnen auf 0,51 Mio. Tonnen) reduzierte die Division Edelstahl ihre Rohstahlproduktion.

1 Vor Abzug von Minderheitsanteilen und Hybridkapitalzinsen.