Das Liquiditätsrisiko bezeichnet das Risiko, seine Zahlungsverpflichtungen nicht erfüllen zu können, weil man nicht über ausreichend Zahlungsmittel verfügt.

Wesentliches Instrument zur Steuerung des Liquiditätsrisikos ist eine exakte Finanzplanung, die quartalsweise revolvierend von den operativen Gesellschaften direkt an das Konzern-Treasury der voestalpine AG abgegeben wird. Anhand der konsolidierten Ergebnisse wird der Bedarf an Finanzierungen und Kreditlinien bei Banken ermittelt.

Die Betriebsmittelfinanzierung erfolgt über das Konzern-Treasury. Durch ein zentrales Clearing wird ein täglicher konzerninterner Finanzausgleich durchgeführt. Gesellschaften mit Liquiditätsüberschüssen stellen diese indirekt Gesellschaften mit Liquiditätsbedarf zur Verfügung. Die Spitze wird vom Konzern-Treasury bei ihren Hausbanken positioniert. Dadurch werden eine Verminderung des Fremdfinanzierungsvolumens und eine Optimierung des Zinsergebnisses erreicht.

Finanzierungen erfolgen zur Vermeidung von Wechselkursrisiken zumeist in der lokalen Währung des jeweiligen Kreditnehmers oder sind durch Cross-Currency-Swaps währungsgesichert.

Als Liquiditätsreserve hält die voestalpine AG eine Aktivposition in Form von Wertpapieren und kurzfristigen Veranlagungen. Per 31. März 2011 betrug die Summe an frei veräußerbaren Wertpapieren 318,9 Mio. EUR (31. März 2010: 394,6 Mio. EUR) und jene der kurzfristigen Veranlagungen 1.233,4 Mio. EUR (31. März 2010: 1.028,6 Mio. EUR).

Zusätzlich bestehen bei in- und ausländischen Banken jederzeit kündbare Kreditlinien in ausreichender Höhe, die nicht ausgenutzt sind. Neben der Möglichkeit der Ausschöpfung dieser Finanzierungsrahmen steht zur Überbrückung eventueller konjunkturbedingter Tiefs eine vertraglich zugesicherte Liquiditätsreserve im Ausmaß von 150 Mio. EUR zur Verfügung.

Die Finanzierungsquellen werden nach dem Grundsatz der Bankenunabhängigkeit gesteuert. Derzeit bestehen Finanzierungen bei etwa 25 unterschiedlichen in- und ausländischen Banken. Covenants, die für einen untergeordneten Teil des Gesamtkreditvolumens mit einer einzigen Bank vereinbart sind, werden eingehalten. Darüber hinaus wird der Kapitalmarkt als Finanzierungsquelle genutzt. Im Geschäftsjahr 2010/11 wurde ein Senior Bond mit einem Volumen von 500,0 Mio. EUR und einer Laufzeit von sieben Jahren begeben.

Eine Fälligkeitsanalyse aller zum Bilanzstichtag bestehenden Verbindlichkeiten stellt sich wie folgt dar:

| (XLS:) Download |

|

Verbindlichkeiten |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Restlaufzeit |

|

Restlaufzeit |

|

Restlaufzeit | ||||||

|

|

|

2009/10 |

|

2010/11 |

|

2009/10 |

|

2010/11 |

|

2009/10 |

|

2010/11 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Anleihen |

|

222,0 |

|

111,0 |

|

510,5 |

|

399,7 |

|

0,0 |

|

496,0 |

|

Bankverbindlichkeiten |

|

1.171,2 |

|

1.252,1 |

|

2.676,0 |

|

2.109,3 |

|

24,8 |

|

13,4 |

|

Verbindlichkeiten aus Lieferungen und Leistungen |

|

898,3 |

|

1.113,1 |

|

0,4 |

|

0,0 |

|

0,0 |

|

0,0 |

|

Verbindlichkeiten aus Finance Lease |

|

6,0 |

|

5,1 |

|

25,0 |

|

25,8 |

|

31,3 |

|

26,0 |

|

Sonstige finanzielle Verbindlichkeiten |

|

9,5 |

|

16,4 |

|

0,6 |

|

0,3 |

|

0,0 |

|

0,0 |

|

Summe Verbindlichkeiten |

|

2.307,0 |

|

2.497,7 |

|

3.212,5 |

|

2.535,1 |

|

56,1 |

|

535,4 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Mio. EUR |

Mit diesen bestehenden Verbindlichkeiten korrespondieren folgende (prospektive) Zinsbelastungen, wie sie zum Bilanzstichtag geschätzt wurden:

| (XLS:) Download |

|

|

|

für Fälligkeit |

|

für Fälligkeit |

|

für Fälligkeit | ||||||

|

|

|

2009/10 |

|

2010/11 |

|

2009/10 |

|

2010/11 |

|

2009/10 |

|

2010/11 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Zinsen für Anleihen |

|

54,1 |

|

65,3 |

|

76,4 |

|

130,1 |

|

0,0 |

|

47,6 |

|

Zinsen für Bankverbindlichkeiten |

|

113,6 |

|

114,4 |

|

232,3 |

|

181,9 |

|

2,5 |

|

3,9 |

|

Zinsen für Verbindlichkeiten aus Lieferungen und Leistungen |

|

0,0 |

|

0,0 |

|

0,0 |

|

0,0 |

|

0,0 |

|

0,0 |

|

Zinsen für Verbindlichkeiten aus Finance Lease |

|

2,6 |

|

2,4 |

|

8,7 |

|

8,3 |

|

7,0 |

|

4,5 |

|

Zinsen für sonstige finanzielle Verbindlichkeiten |

|

0,0 |

|

0,0 |

|

0,0 |

|

0,0 |

|

0,0 |

|

0,0 |

|

Summe Zinslast |

|

170,3 |

|

182,1 |

|

317,4 |

|

320,3 |

|

9,5 |

|

56,0 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Mio. EUR |

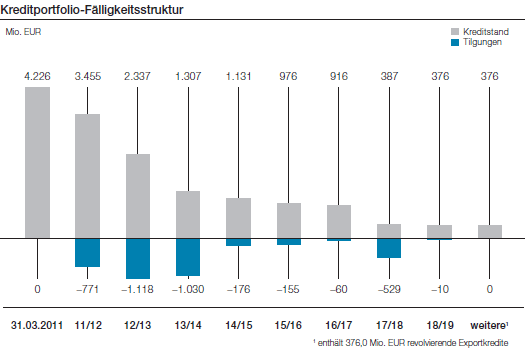

Die Fälligkeitsstruktur des Kreditportfolios weist im Detail folgendes Rückzahlungsprofil über die nächsten Jahre aus.