Die größte Währungsposition im Konzern entsteht durch Einkäufe von Rohstoffen in USD, aber auch in geringem Ausmaß durch Exporte in den „Nicht-EUR-Raum“.

Eine Absicherung ergibt sich zunächst auf Grund von natürlich geschlossenen Positionen, bei denen z. B. Forderungen in USD aus Lieferungen und Leistungen Verbindlichkeiten für Rohstoffeinkäufe gegenüberstehen (USD-Netting). Eine weitere Möglichkeit ergibt sich aus der Nutzung von derivativen Sicherungsinstrumenten. Die voestalpine AG sichert die budgetierten Fremdwährungszahlungsströme (netto) der nächsten zwölf Monate ab. Längerfristige Absicherungen werden nur bei kontrahierten Projektgeschäften durchgeführt. Die Sicherungsquote liegt zwischen 50 % und 100 %. Je weiter der Cashflow in der Zukunft liegt, desto geringer ist die Sicherungsquote. Ein indirektes Währungsrisiko besteht nicht.

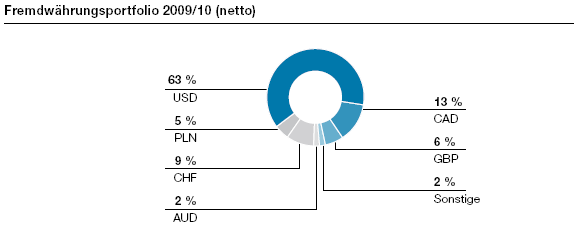

Der Nettobedarf an USD lag im Geschäftsjahr 2009/10 bei 324,9 Mio. USD. Der Rückgang gegenüber dem Vorjahr (1.082,3 Mio. USD) begründet sich durch die Mengen- und Preisreduktion im Rohstoffeinkauf. Auf Grund gesteigerter Exporte nach Kanada war der kanadische Dollar (CAD) die zweitgrößte Währungsposition. Das restliche Fremdwährungsexposure, das insbesondere aus Exporten in den „Nicht-EUR-Raum“ resultiert, ist deutlich geringer als das USD-Risiko.

Anhand der Value-at-Risk-Rechnung ergeben sich per 31. März 2010 auf alle offenen Positionen folgende Risiken für das nächste Geschäftsjahr:

| Download |

Undiversifiziert |

|

USD |

|

PLN |

|

ZAR |

|

NOK |

|

CAD |

|

CHF |

|

GBP |

|

Sonstige |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Position |

|

–139,40 |

|

–23,56 |

|

0,93 |

|

3,80 |

|

10,29 |

|

6,17 |

|

8,41 |

|

6,93 |

VaR (95 %/J.) |

|

22,85 |

|

4,89 |

|

0,21 |

|

0,49 |

|

1,69 |

|

0,38 |

|

1,27 |

|

0,80 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Mio. EUR |

Unter Berücksichtigung der Korrelationen der einzelnen Währungen untereinander errechnet sich ein Portfoliorisiko von 20,6 Mio. EUR.